I professionisti che producono articoli o contenuti specialistici inerenti la propria attività si trovano spesso a dover gestire il trattamento fiscale e previdenziale dei compensi percepiti per la cessione dei relativi diritti d’autore. Questo articolo analizza in dettaglio gli aspetti legati alle imposte sui redditi, all’IVA e ai contributi previdenziali, evidenziando le peculiarità e le criticità che caratterizzano questa tipologia di proventi per avvocati, commercialisti, medici e altre categorie professionali.

Il quadro normativo di riferimento

Per comprendere appieno il trattamento fiscale dei diritti d’autore per i professionisti, è necessario fare riferimento a diverse fonti normative:

- Testo Unico delle Imposte sui Redditi (TUIR – DPR 917/1986);

- Decreto IVA (DPR 633/1972);

- Regolamenti delle Casse previdenziali di categoria;

- Normativa sulla Gestione Separata INPS (L. 335/1995).

Queste norme, interpretate alla luce dei chiarimenti forniti dall’Agenzia delle Entrate e dagli enti previdenziali, costituiscono il framework all’interno del quale si colloca la disciplina fiscale e contributiva dei diritti d’autore per i professionisti.

Imposte sui redditi

Il trattamento fiscale dei proventi derivanti dai diritti d’autore rappresenta un tema di particolare interesse e complessità nel panorama tributario italiano. La corretta classificazione di questi redditi è fondamentale per determinare il regime impositivo applicabile e gli adempimenti fiscali da rispettare.

La regola generale

In linea di principio, l’art. 53 comma 2 lett. b) del TUIR qualifica come redditi assimilati a quelli di lavoro autonomo “i redditi derivanti dalla utilizzazione economica, da parte dell’autore o inventore, di opere dell’ingegno, di brevetti industriali e di processi, formule o informazioni relativi ad esperienze acquisite in campo industriale, commerciale o scientifico, se non sono conseguiti nell’esercizio di imprese commerciali“.

L’eccezione per i professionisti

Tuttavia, quando lo sfruttamento economico dell’opera dell’ingegno avviene nell’ambito dell’attività professionale abituale dell’autore, si verifica un’attrazione di tali proventi nell’alveo dei redditi di lavoro autonomo ordinari, ai sensi dell’art. 53 comma 1 del TUIR. Questa interpretazione è stata confermata dall’Agenzia delle Entrate con la Risoluzione n. 145/E del 28 giugno 2007.

La deduzione forfetaria

Una peculiarità del trattamento fiscale dei diritti d’autore è la deduzione forfetaria prevista dall’art. 54 comma 8 del TUIR. Questa norma stabilisce che i redditi derivanti dall’utilizzazione economica di opere dell’ingegno sono costituiti dall’ammontare percepito nel periodo d’imposta, ridotto del 25% a titolo di deduzione forfetaria delle spese. Tale percentuale è elevata al 40% per i soggetti di età inferiore ai 35 anni.

Regime forfetario

Per i professionisti che adottano il regime forfetario (L. 190/2014), i compensi per diritti d’autore devono essere computati ai fini della verifica del limite di ricavi/compensi per la permanenza nel regime (85.000 euro dal 2023). Tuttavia, tali compensi vengono poi assoggettati a tassazione separata nel quadro LM, applicando le medesime percentuali di abbattimento previste per i diritti d’autore (25% o 40% se under 35).

Trattamento IVA

La gestione dell’IVA sui diritti d’autore rappresenta un aspetto cruciale e spesso complesso per autori, artisti e operatori del settore creativo. Questo paragrafo si propone di fare chiarezza sulle regole specifiche che disciplinano l’applicazione dell’imposta sul valore aggiunto in relazione ai proventi derivanti dallo sfruttamento delle opere dell’ingegno.

L’esclusione da IVA

L’art. 3 comma 4 lett. a) del DPR 633/72 prevede che non sono considerate prestazioni di servizi, e quindi sono escluse da IVA, “le cessioni, concessioni, licenze e simili relative a diritti d’autore effettuate dagli autori e loro eredi o legatari“.

Le eccezioni

Fanno eccezione a questa regola le cessioni relative a:

- Opere di architettura e di arte applicata all’industria;

- Opere cinematografiche;

- Opere utilizzate a fini di pubblicità commerciale.

Queste categorie di opere rimangono soggette ad IVA anche se cedute direttamente dall’autore.

Implicazioni pratiche

Per un professionista che scrive articoli o libri attinenti alla propria attività, i compensi percepiti per la cessione dei relativi diritti d’autore non saranno quindi assoggettati ad IVA. Di conseguenza, tali importi non concorreranno alla formazione del volume d’affari IVA del professionista.

Contributi previdenziali

Il sistema previdenziale italiano per gli autori e gli artisti presenta una struttura complessa e variegata.

Casse di previdenza di categoria

Per quanto riguarda i contributi dovuti alle casse di previdenza di categoria, è necessario fare riferimento agli specifici regolamenti. Prendiamo ad esempio il caso dei dottori commercialisti:

- L’art. 9 c. 1 del Regolamento Unitario della Cassa Dottori Commercialisti prevede l’applicazione di una maggiorazione del 4% (contributo integrativo) su tutti i corrispettivi rientranti nel volume d’affari IVA;

- Non concorrendo i diritti d’autore alla formazione del volume d’affari, essendo esclusi da IVA, non sono soggetti a contribuzione integrativa;

- Analogamente, su tali compensi non è dovuto il contributo soggettivo (attualmente fissato nella misura variabile dal 12% fino al 100% del reddito professionale) previsto dall’art. 9 del Regolamento.

Considerazioni simili valgono anche per altre categorie professionali, come avvocati e medici.

Gestione Separata INPS

Per i soggetti iscritti alla Gestione Separata INPS, la situazione è stata chiarita dall’INPS con il messaggio n. 19435 del 2013:

- In generale, i compensi percepiti per diritti d’autore non sono soggetti a contribuzione previdenziale alla Gestione Separata;

- L’obbligo contributivo sussiste solo se tali compensi sono percepiti nell’ambito di un rapporto di collaborazione coordinata e continuativa.

Adempimenti e aspetti pratici

La gestione degli aspetti fiscali e previdenziali legati ai diritti d’autore richiede una serie di adempimenti specifici che è fondamentale conoscere e rispettare.

Fatturazione

Quando un professionista emette fattura per la cessione di diritti d’autore, dovrà:

- Indicare chiaramente l’oggetto della prestazione (es. “Cessione diritti d’autore per …”);

- Specificare che l’operazione è esclusa da IVA ai sensi dell’art. 3 comma 4 lett. a) DPR 633/72;

- Applicare la ritenuta d’acconto del 20% sulla base imponibile ridotta del 25% (o del 40% se under 35).

Dichiarazione dei redditi

In sede di dichiarazione dei redditi, il professionista dovrà:

- Compilare il quadro RE del modello Redditi PF;

- Indicare i compensi per diritti d’autore insieme agli altri compensi professionali;

- Applicare la deduzione forfetaria del 25% (o 40% se under 35) sui compensi da diritti d’autore.

Esempio pratico

Il sig. Rossi, dottore commercialista in regime ordinario con partita IVA, ha percepito compensi per la produzione di articoli in materia fiscale. In particolare, ha ceduto i diritti d’autore relativi a un eBook, ottenendo un compenso di € 10.000. Inoltre, il sig. Rossi ha un reddito derivante dalla sua attività professionale ordinaria pari a € 50.000.

- IVA: Il compenso di € 10.000 per la cessione dei diritti d’autore è esente da IVA secondo l’articolo l’art. 3 comma 4 lett. a) del DPR 633/72. Pertanto, non sarà applicata alcuna imposta sul valore aggiunto a questo compenso;

- Contribuzione Integrativa: I compensi derivanti dalla cessione dei diritti d’autore non sono soggetti alla contribuzione integrativa;

- Ritenuta d’Acconto: Sulla cessione dei diritti d’autore si applica una ritenuta d’acconto del 20% calcolata sul 75% del compenso, come previsto dall’articolo 25 del DPR 600/1973.

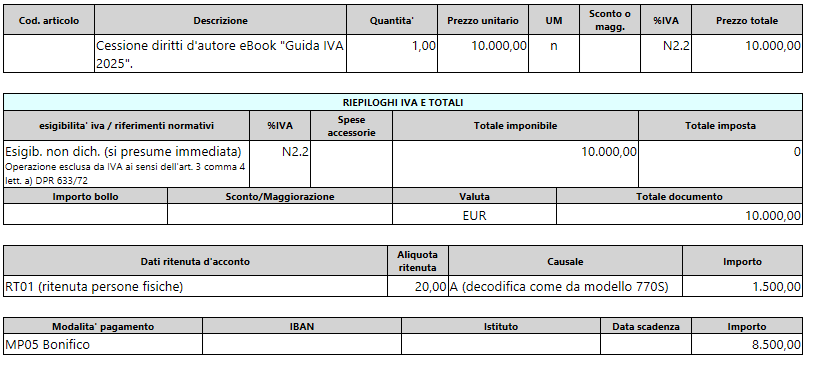

Schema della Fattura

Di seguito un esempio di schema di fattura emessa dal sig. Rossi per la cessione dei diritti d’autore: