La corretta gestione fiscale delle trasferte aziendali rappresenta un aspetto cruciale per l’ottimizzazione del carico tributario dell’impresa. Il comma 3 dell’articolo 95 del TUIR disciplina in modo articolato la deducibilità delle spese di vitto e alloggio sostenute dai dipendenti in trasferta, creando un sistema che richiede un’attenta analisi di molteplici fattori.

Il concetto di trasferta nella normativa fiscale

La trasferta viene definita come lo spostamento temporaneo del lavoratore dalla sua sede di lavoro. Questa definizione, apparentemente semplice, nasconde complessità significative che richiedono un’analisi dettagliata di due elementi fondamentali: la temporaneità dello spostamento e l’individuazione della sede lavorativa.

Temporaneità dello spostamento

Il requisito della temporaneità non trova una definizione precisa nella normativa fiscale, creando un’area di potenziale incertezza. La Circolare Ministeriale 326/E/1997 ha cercato di colmare questa lacuna, fornendo indicazioni differenziate per il settore pubblico e privato:

- Per i dipendenti pubblici, la missione (equivalente della trasferta) è considerata tale se non si protrae oltre 240 giorni;

- Per i rapporti di lavoro privato, non esiste un limite temporale rigidamente definito, lasciando “discreti margini di elasticità alle parti”.

Sebbene il parametro dei 240 giorni non sia direttamente applicabile al settore privato, l’Amministrazione finanziaria lo considera un utile riferimento per valutare se un prolungato periodo di indennità nasconda, in realtà, un trasferimento. Quando viene meno il requisito della temporaneità, le conseguenze fiscali sono significative: le somme corrisposte come indennità di trasferta diventano, fin dall’inizio, soggette a tassazione secondo i criteri previsti per le normali voci retributive.

Sede di lavoro

La sede di lavoro costituisce il secondo elemento caratterizzante della trasferta ed è stabilita dalla libera scelta delle parti, formalizzata nella lettera di assunzione. In termini pratici, rappresenta il luogo dove il lavoratore fa ritorno dopo lo spostamento temporaneo per svolgere le sue ordinarie mansioni.

È importante operare una distinzione netta tra trasferta e distacco. Quest’ultimo, disciplinato dall’articolo 30 del D.Lgs. 276/2003, si configura quando “un datore di lavoro, per soddisfare un proprio interesse, pone temporaneamente uno o più lavoratori a disposizione di altro soggetto per l’esecuzione di una determinata attività lavorativa”. Come chiarito dalla sentenza della Cassazione n. 2699/2014, il distacco, se duraturo, difficilmente può essere considerato trasferta, poiché spesso determina un vero cambiamento della sede lavorativa del dipendente. La Corte ha censurato il comportamento di un’impresa che aveva considerato in trasferta dipendenti distaccati all’estero per un intero anno, con l’intento di erogare loro un’indennità giornaliera detassata.

Ambito applicativo e requisiti di tracciabilità

L’art. 1 co. 81 lett. a) della L. 207/2024 ha integrato l’art. 51 co. 5 del TUIR, prevedendo che “i rimborsi delle spese per vitto, alloggio, viaggio e trasporto effettuati mediante autoservizi pubblici non di linea di cui all’articolo 1 della legge 15 gennaio 1992, n. 21, per le trasferte o le missioni di cui al presente comma, non concorrono a formare il reddito se i pagamenti delle predette spese sono eseguiti con versamento bancario o postale ovvero mediante altri sistemi di pagamento previsti dall’articolo 23 del decreto legislativo 9 luglio 1997, n. 241”.

Amministratori societari: un regime particolare

Per gli amministratori di società, l’Agenzia delle Entrate ha delineato un regime specifico attraverso le circolari 7/E/2001 e 67/E/2001. Secondo tali documenti, per alcune attività di collaborazione coordinata e continuativa non è possibile, in virtù delle caratteristiche peculiari della prestazione svolta, determinare contrattualmente la sede di lavoro né identificarla automaticamente con quella della società.

In tali circostanze, al fine di individuare la sede di lavoro, occorre far riferimento al domicilio fiscale del collaboratore. Questo criterio può essere utilizzato a condizione che:

- dall’atto di nomina non risulti diversamente individuata la sede di lavoro;

- l’attività per la quale l’amministratore è stato nominato non presupponga che egli debba recarsi continuamente presso la sede sociale o gli uffici dell’azienda.

La conseguenza pratica di questa impostazione è significativa: mentre per i dipendenti la base di riferimento per verificare lo spostamento è sempre la sede, l’ufficio o lo stabilimento dell’impresa indicato nella lettera di assunzione, per l’amministratore la sede di lavoro potrebbe coincidere con il domicilio fiscale. Ciò comporta che potrebbe essere considerato trasferta anche lo spostamento dalla sua abitazione alla sede sociale, con evidenti vantaggi in termini di deducibilità delle spese e non imponibilità delle indennità.

Trasfertisti e lavoratori in trasferta: una distinzione fondamentale

L’articolo 7-quinquies, comma 1, D.L. 193/2016 ha introdotto la definizione di trasfertista di cui al comma 6 dell’articolo 51 TUIR, stabilendo che sono tali i lavoratori per i quali sussistono contestualmente tre condizioni:

- La mancata indicazione, nel contratto o nella lettera di assunzione, della sede di lavoro;

- Lo svolgimento di un’attività lavorativa che richiede la continua mobilità del dipendente;

- La corresponsione al dipendente, in relazione allo svolgimento dell’attività lavorativa in luoghi sempre variabili e diversi, di un’indennità o maggiorazione di retribuzione in misura fissa, attribuite senza distinguere se il dipendente si è effettivamente recato in trasferta e dove la stessa si è svolta.

I lavoratori per i quali manca la contestuale esistenza di tali condizioni sono assoggettati al trattamento previsto per le indennità di trasferta di cui al comma 5 dell’articolo 51 TUIR. In pratica, quando non si verificano i presupposti per assoggettare il lavoratore al regime proprio dei trasfertisti, trovano applicazione, per esclusione, le regole dedicate alle trasferte.

Un esempio pratico chiarisce questa distinzione: i dipendenti la cui mansione consiste nel doversi recare quotidianamente in visita nei diversi punti vendita del datore di lavoro situati in città diverse, ma nel cui contratto risulta indicata la sede di lavoro, ai fini delle imposte dirette, non vanno trattati come trasfertisti bensì come lavoratori in trasferta.

Trasferte nel comune: regime fiscale e deducibilità

Quando la trasferta rimane nell’ambito del territorio comunale, l’indennità percepita dal lavoratore a titolo di ristoro delle spese di vitto e alloggio è imponibile in capo allo stesso, concorrendo integralmente alla formazione del reddito di lavoro dipendente. Questa regola trova applicazione per tutte le tipologie di spese, non solo per quelle di vitto e alloggio, con l’unica eccezione dei rimborsi di spese di trasporto comprovate da documenti provenienti dal vettore (biglietti dell’autobus, ricevuta del taxi, fattura della società di car sharing).

Un aspetto rilevante da considerare è che non assume alcuna importanza l’ampiezza del comune in cui il dipendente ha la sede di lavoro, così come non rileva l’eventuale ripartizione del territorio in entità sub comunali, come le frazioni. Ciò che conta è esclusivamente il confine comunale amministrativo.

Questa regola può generare situazioni apparentemente paradossali: il rimborso del pranzo erogato dal datore di lavoro al dipendente con sede di lavoro a Milano, recatosi dall’altra parte della città per motivi di lavoro, con impiego di diverse ore, è qualificato come retribuzione imponibile. Al contrario, la stessa indennità erogata al dipendente la cui sede di lavoro è ubicata in un piccolo comune, che ha effettuato uno spostamento di pochi chilometri, sufficiente però a travalicare il territorio comunale, risulta detassata.

Deducibilità per il datore di lavoro

Dal lato del datore di lavoro, i rimborsi delle spese di vitto e alloggio pagati al lavoratore per le trasferte interne al comune, attesa la loro imponibilità in capo al dipendente, risultano essere deducibili ai fini della determinazione del reddito d’impresa. A partire dal 1° gennaio 2025, come stabilito dalla Legge 207/2024, le spese di vitto e alloggio, di viaggio e trasporto tramite autoservizi pubblici non di linea sono deducibili ai fini Ires e Irap, se i pagamenti sono effettuati con mezzi di pagamento tracciabili, quali bonifici, carte di debito/credito, assegni bancari e circolari.

Tuttavia, non si tratta di una deducibilità integrale, poiché occorre considerare la limitazione contenuta nell’ultimo periodo del comma 5 dell’articolo 109 TUIR. Secondo tale disposizione, le spese di vitto e alloggio, diverse da quelle sostenute da dipendenti o collaboratori coordinati e continuativi in occasione di trasferte al di fuori del comune in cui è ubicata la sede di lavoro, sono deducibili nella misura del 75%, ancorché tassate integralmente in capo al dipendente.

La circolare dell’Agenzia delle Entrate 6/E/2009 ha confermato questa interpretazione, affermando che “le spese relative a somministrazioni di alimenti e bevande ed a prestazioni alberghiere, se sostenute in occasione di trasferte effettuate dal dipendente nell’ambito del territorio comunale, sono deducibili, ai fini delle imposte dirette, nella misura del 75 per cento del loro ammontare”.

È importante sottolineare che la stessa limitazione del 75% opera anche per le spese per prestazioni alberghiere e somministrazioni di alimenti e bevande sostenute dalla società per le trasferte, ovunque effettuate (sia interne che esterne al comune), dai suoi soci, sempreché i costi siano inerenti all’attività d’impresa. Analogamente, la limitazione alla deducibilità si applica anche alle spese di vitto e alloggio relative a trasferte dell’imprenditore individuale e di un professionista esterno, indipendentemente dal fatto che il costo sia stato sostenuto direttamente dall’impresa committente oppure oggetto di riaddebito analitico.

Trasferte fuori dal comune: metodologie di rimborso e limiti di deducibilità

Il regime delle spese di vitto e alloggio sostenute dal lavoratore in occasione di trasferte con spostamento al di fuori del territorio comunale è disciplinato da due norme fondamentali:

- Il comma 5 dell’articolo 51 TUIR, per quanto riguarda la determinazione del reddito di lavoro del dipendente;

- Il comma 3 dell’articolo 95 TUIR, per quanto riguarda il calcolo del reddito d’impresa del datore di lavoro.

Principi generali per la scelta del metodo

Prima di analizzare le singole metodologie di rimborso, è opportuno evidenziare alcuni principi generali:

- La scelta del metodo deve essere effettuata con riferimento a ciascuna specifica trasferta, senza che il metodo prescelto per una trasferta possa vincolare le altre. Nella pratica, per questioni di semplificazione, le imprese tendono ad adottare un metodo uniforme per tutte le trasferte;

- Quando la trasferta si prolunga per più giornate, una volta scelto un metodo questo deve essere mantenuto fino al termine della trasferta. Non è possibile, ad esempio, per una trasferta settimanale, utilizzare un metodo per i primi tre giorni e un altro per i giorni rimanenti;

- Le spese di viaggio e trasporto sostenute dal dipendente in trasferta, se rimborsate analiticamente, vanno considerate in modo distinto e autonomo rispetto a quelle di vitto e alloggio, e non sono soggette alle limitazioni previste per queste ultime. Questo include i rimborsi chilometrici erogati al dipendente che ha utilizzato la propria auto e i rimborsi dei biglietti del treno, dell’aereo e di altri mezzi pubblici.

Rimborso analitico

Il metodo analitico prevede che il dipendente conservi e presenti i documenti fiscali rilasciati da alberghi e ristoranti, debitamente riepilogati in una nota spese sottoscritta e consegnata al datore di lavoro. Questi rimborsi non concorrono alla formazione del reddito di lavoro dipendente, indipendentemente dal loro ammontare.

La normativa prevede inoltre che non concorra alla formazione del reddito di lavoro dipendente l’ulteriore rimborso di spese non documentabili rispetto a quelle evidenziate (ad esempio il parcheggio), purché risultino analiticamente attestate dal dipendente, per un importo massimo di:

- 15,49 euro al giorno per le trasferte sul territorio italiano;

- 25,82 euro al giorno per le trasferte all’estero.

È importante sottolineare che l’eventuale corresponsione, in aggiunta al rimborso analitico e delle spese non documentabili, di un’indennità, indipendentemente dall’importo, concorre interamente a formare il reddito di lavoro dipendente.

Limiti di deducibilità per il datore di lavoro

Come contraltare della non rilevanza ai fini del reddito di lavoro dipendente, le spese di vitto e alloggio rimborsate analiticamente al lavoratore in trasferta sono soggette a precisi limiti di deducibilità per il datore di lavoro. Il comma 3 dell’articolo 95 TUIR stabilisce che tali indennità possono essere portate in deduzione dal reddito d’impresa nel limite giornaliero di:

- 180,76 euro per le trasferte in Italia;

- 258,23 euro per le trasferte al di fuori dei confini nazionali.

Esempio pratico di rimborso analitico

Un dipendente della società Alfa Srl con sede a Torino si reca in trasferta per due giorni a Milano sostenendo:

- 400 euro di spese per l’albergo;

- 150 euro di spese per pranzi e cene.

Le spese di trasferta vengono trattate con il metodo analitico, con la conservazione da parte del lavoratore dei documenti attestanti le spese, la predisposizione della nota spese e la consegna del tutto al datore di lavoro.

Conseguenze fiscali:

- Per il dipendente: nulla verrà tassato, attesa l’irrilevanza delle indennità analitiche ai fini della determinazione del reddito di lavoro dipendente;

- Per la Srl: trova applicazione il limite giornaliero di deducibilità nella misura di 180,76 euro. Pertanto, le spese sostenute risultano deducibili dal reddito d’impresa fino all’importo di 361,52 euro (180,76 × 2 giorni); l’importo eccedente, pari a 188,48 euro (550 – 361,52), è invece indeducibile e dovrà essere oggetto di una variazione in aumento in sede dichiarativa.

Il caso delle carte di credito aziendali

Un caso particolare ma molto diffuso nella pratica è quello in cui il dipendente sostiene le spese di vitto e alloggio con la carta di credito aziendale. In tali ipotesi, l’onere è direttamente a carico del datore di lavoro, pertanto il lavoratore non deve essere rimborsato di alcunché.

Tuttavia, ai fini di attuare un adeguato monitoraggio dei costi e della relativa deducibilità, è opportuno che il datore di lavoro gestisca tali spese con le stesse modalità dei rimborsi analitici. Il dipendente deve quindi raccogliere tutti i documenti attestanti i costi della trasferta, redigere la nota spese e consegnare quanto predisposto e conservato all’impresa, la quale dedurrà le spese di trasferta tenendo conto delle limitazioni previste dal comma 3 dell’articolo 95 TUIR.

Rimborso forfettario

Il secondo metodo prevede l’erogazione, da parte del datore di lavoro al dipendente, di una somma forfetaria a titolo di indennizzo per le spese sostenute per il vitto e l’alloggio durante la trasferta. Trattandosi di un rimborso a forfait, non è necessario per il lavoratore conservare i documenti attestanti le spese sostenute, né redigere la nota spese.

Questo metodo rappresenta una significativa semplificazione operativa per il dipendente, ma non consente al datore di lavoro un adeguato monitoraggio dei costi effettivamente sostenuti.

Esenzione dall’imponibile per il dipendente

Ai fini della determinazione del reddito di lavoro dipendente, l’articolo 51, comma 5, TUIR stabilisce che le indennità forfettarie di trasferta sono escluse dall’imponibile:

- Fino a 46,48 euro giornalieri per le trasferte fuori dal territorio comunale ma nell’ambito del territorio italiano;

- Fino a 77,47 euro giornalieri per le trasferte all’estero.

Per l’importo eccedente queste soglie, le indennità concorrono al reddito del lavoratore. È importante sottolineare che sia i 46,48 euro che i 77,47 euro rappresentano una soglia di irrilevanza fiscale, ben potendo le parti stabilire una somma forfettaria superiore. In tal caso, solo l’eccedenza sarà soggetta a tassazione.

Va inoltre evidenziato che è imponibile ogni altra erogazione aggiuntiva, anche se analiticamente documentata, rispetto all’indennità forfettaria.

Le soglie di esenzione non si modificano qualora la trasferta sia di durata inferiore alle 24 ore o non comporti alcun pernottamento fuori sede. È sufficiente che venga varcato il territorio comunale affinché il rimborso forfettario possa essere escluso da tassazione in capo al dipendente, anche se la trasferta dura solo poche ore.

Deducibilità per il datore di lavoro

Per quanto riguarda il trattamento in capo al datore di lavoro, le spese di vitto e alloggio rimborsate con il metodo forfettario sono interamente deducibili dal reddito d’impresa. Non è prevista alcuna limitazione in termini di importi, poiché l’eventuale eccedenza rispetto alle soglie fissate dall’articolo 51 sarebbe comunque tassata in capo al dipendente.

Esempio pratico di rimborso forfettario

Un dipendente della società Beta Srl con sede a Bologna si reca in trasferta per sette giorni a Roma, sostenendo:

- 1.000 euro di spese per l’albergo;

- 300 euro di spese per pranzi e cene.

Le spese di trasferta vengono trattate con il metodo forfettario e l’indennità erogata dal datore di lavoro al lavoratore è fissata in 200 euro al giorno (1.400 euro complessivi).

Conseguenze fiscali:

- Per il dipendente: il rimborso è imponibile per un ammontare giornaliero di 153,52 euro (200 – 46,48), quindi per complessivi 1.074,64 euro (153,52 × 7), rimanendo invece esente da imposizione per un totale di 325,36 euro (46,48 × 7);

- Per la Beta Srl: l’intero importo dell’indennità erogata, pari a 1.400 euro, può essere portato in deduzione dal reddito d’impresa, senza limitazioni.

Rimborso misto

Il rimborso misto rappresenta una soluzione intermedia rispetto ai due metodi “puri” e prevede la gestione delle indennità sulla base di due possibili alternative:

Prima alternativa: rimborso analitico di vitto O alloggio + indennità forfettaria ridotta

Il datore di lavoro può rimborsare analiticamente le spese di vitto oppure quelle di alloggio e riconoscere in aggiunta un’indennità forfettaria. Se questa indennità è fissata in misura pari ai 2/3 di quella prevista per il metodo forfettario puro, non viene tassata in capo al dipendente. Pertanto, sono esenti:

- Fino a 30,99 euro (2/3 di 46,48) per le trasferte nazionali;

- Fino a 51,65 euro (2/3 di 77,47) per le trasferte all’estero.

Per il datore di lavoro, il rimborso analitico è soggetto ai limiti di deducibilità di cui al comma 3 dell’articolo 95 TUIR, mentre l’indennità forfettaria non è soggetta ad alcuna limitazione.

Seconda alternativa: rimborso analitico di vitto E alloggio + indennità forfettaria ulteriormente ridotta

Il datore di lavoro può rimborsare analiticamente sia le spese di vitto che quelle di alloggio e, in più, riconoscere un’indennità forfettaria. Se questa indennità è fissata in misura pari a 1/3 di quella prevista per il metodo forfettario puro, non viene tassata in capo al dipendente. Pertanto, sono esenti:

- Fino a 15,49 euro (1/3 di 46,48) per le trasferte nazionali

- Fino a 25,82 euro (1/3 di 77,47) per le trasferte all’estero

Anche in questo caso, per il datore di lavoro, il rimborso analitico subisce i limiti di deducibilità di cui al comma 3 dell’articolo 95 TUIR, mentre l’indennità forfettaria non è soggetta ad alcuna limitazione.

È interessante notare come le differenze tra quest’ultima modalità e il sistema di rimborso analitico siano pressoché irrilevanti nella pratica.

Esempio pratico di rimborso misto

Un dipendente della società Gamma Srl con sede a Roma si reca a Firenze per una trasferta di due giorni. In relazione allo spostamento, il datore di lavoro riconosce al lavoratore una somma di 190 euro, così dettagliata:

- Rimborso forfettario delle spese di vitto: 100 euro.

- Rimborso analitico delle spese di alloggio: 90 euro.

Conseguenze fiscali:

- Il rimborso delle spese di vitto è imponibile in capo al dipendente per 38,02 euro (100 – 30,99 × 2), mentre è interamente deducibile per l’impresa;

- Il rimborso delle spese di alloggio non concorre alla formazione del reddito di lavoro dipendente ed è interamente deducibile dal reddito d’impresa della società, nei limiti previsti dal comma 3 dell’articolo 95 TUIR.

Tabella comparativa dei metodi di rimborso

Per una visione d’insieme dei diversi metodi di rimborso delle spese di trasferta, è utile consultare la seguente tabella comparativa:

| Metodo | Esenzione dal reddito di lavoro dipendente | Deducibilità dal reddito d’impresa |

|---|---|---|

| Analitico | Esenzione indennità spese non documentabili fino a 15,49/25,82 euro al giorno + rimborsi analitici vitto e alloggio | Deducibilità fino a 180,76/258,23 euro al giorno per rimborsi analitici vitto e alloggio + indennità spese non documentabili |

| Forfettario | Esenzione indennità fino a 46,48/77,47 euro al giorno | Deducibilità totale dell’indennità |

| Misto (rimborso analitico del vitto o dell’alloggio – Trasferta Estero) | Esenzione indennità fino a 30,99/51,65 euro al giorno + rimborsi analitici vitto o alloggio | Deducibilità fino a 180,76/258,23 euro al giorno per rimborsi analitici vitto o alloggio + deducibilità totale dell’indennità |

| Misto (rimborso analitico del vitto e dell’alloggio – Trasferta Italia) | Esenzione indennità fino a 15,49/25,82 euro al giorno + rimborsi analitici vitto e alloggio | Deducibilità fino a 180,76/258,23 euro al giorno per rimborsi analitici vitto e alloggio + deducibilità totale dell’indennità |

1

Meccanismi di determinazione della base imponibile e riflessi contabili

Determinazione del reddito imponibile e correlazione con la contabilizzazione

Per comprendere pienamente le implicazioni dell’obbligo di tracciabilità sulla deducibilità delle spese di trasferta, è necessario analizzare i meccanismi di determinazione della base imponibile e i riflessi contabili che ne derivano.

In presenza di spese di trasferta pagate con strumenti non tracciabili, si verifica una divergenza tra l’imputazione contabile del costo e la sua rilevanza fiscale. Infatti, mentre ai fini civilistici il costo risulterà integralmente rilevato in base al principio di competenza economica, ai fini fiscali si renderà necessaria una variazione in aumento in sede di dichiarazione dei redditi per l’intero ammontare delle spese non tracciabili.

Tale variazione in aumento è definitiva e non dà luogo a fiscalità differita, trattandosi di una indeducibilità permanente e non temporanea. Di conseguenza, non sarà necessaria l’iscrizione di imposte anticipate.

La rilevazione contabile delle spese di trasferta segue generalmente il seguente schema:

- Per le spese sostenute direttamente dall’impresa: addebito dei costi per natura (ad esempio, “Spese per vitto e alloggio”, “Spese di trasporto”) e accredito dei conti finanziari;

- Per i rimborsi ai dipendenti: addebito dei costi per natura e accredito del conto “Debiti verso dipendenti”.

In caso di indeducibilità per mancata tracciabilità, l’impresa dovrà effettuare una variazione in aumento nel modello REDDITI, che comporterà un maggior carico fiscale. Tale maggior carico fiscale rappresenta, di fatto, un ulteriore costo indiretto della trasferta.

Calcolo del limite massimo di deducibilità giornaliera

Un aspetto operativo di particolare importanza riguarda la determinazione del limite massimo di deducibilità giornaliera nel caso di rimborsi analitici.

I limiti di 180,76 euro per le trasferte in Italia e 258,23 euro per le trasferte all’estero si applicano al complesso delle spese sostenute per ciascun giorno di trasferta, con riferimento a ciascun dipendente. È quindi necessario procedere a un conteggio dettagliato, suddividendo le spese di trasferta per:

- Dipendente;

- Giorno di trasferta;

- Natura della spesa (vitto, alloggio, viaggio, trasporto);

- Modalità di pagamento (tracciabile o non tracciabile).

Questo calcolo deve essere effettuato anche nel caso di spese prepagate dall’azienda (ad esempio, prenotazioni alberghiere o acquisto di biglietti di trasporto), che concorrono anch’esse al raggiungimento del limite giornaliero.

In caso di trasferte che si protraggono per più giorni, il calcolo deve essere effettuato considerando le spese effettivamente sostenute in ciascuna giornata, senza possibilità di compensazione tra giorni diversi.

Trattamento delle spese di trasferta ai fini IRAP

L’articolo 1, comma 82 della Legge 207/2024 estende l’applicazione dei nuovi requisiti di tracciabilità anche ai fini della determinazione della base imponibile IRAP.

Per i soggetti che determinano la base imponibile IRAP secondo le regole del “principio di derivazione” (società di capitali ed enti commerciali), le spese di trasferta non tracciabili risulteranno indeducibili anche ai fini del tributo regionale, applicando le medesime regole previste per le imposte sui redditi.

È importante sottolineare che l’indeducibilità ai fini IRAP riguarda esclusivamente le società e gli enti, essendo le persone fisiche escluse dal tributo regionale dal periodo d’imposta 2022.

Aspetti applicativi e operativi del requisito di tracciabilità

La Legge di Bilancio 2025 (L. 207/2024) ha introdotto importanti novità in materia di deducibilità delle spese di trasferta, stabilendo che a partire dal 1° gennaio 2025 le spese di vitto e alloggio, di viaggio e trasporto tramite autoservizi pubblici non di linea sono deducibili ai fini Ires e Irap solo se i pagamenti sono effettuati con mezzi tracciabili.

Strumenti di pagamento tracciabili ammessi

Ai fini della qualificazione degli strumenti di pagamento tracciabili, occorre fare riferimento a:

- Versamenti bancari o postali;

- Altri sistemi di pagamento previsti dall’art. 23 del DLgs. 241/97.

In base all’interpretazione fornita dall’Agenzia delle Entrate (Ris. 3.12.2014 n. 108 e risposta a interpello 29.7.2020 n. 230), sono considerati tracciabili i pagamenti effettuati con strumenti che “garantiscano la tracciabilità e l’identificazione del suo autore al fine di permettere efficaci controlli da parte dell’Amministrazione finanziaria”.

Sono considerati tracciabili:

- Pagamenti tramite bonifico bancario o postale;

- Carte di credito o debito;

- Assegni bancari e circolari;

- Pagamenti tramite app su smartphone collegati a conti bancari;

- Sistemi di telepedaggio (es. Telepass) collegati a un IBAN.

Non sono invece considerati tracciabili:

- Pagamenti in contanti;

- Circuiti di credito commerciale che non utilizzano i sistemi di pagamento previsti dall’art. 23 del DLgs. 241/97;

- Software sviluppati per tracciare pagamenti in contanti.

Questa disposizione amplia il principio generale di tracciabilità dei pagamenti già presente nell’ordinamento fiscale, estendendolo specificamente alle spese di trasferta. L’obiettivo è duplice: da un lato contrastare l’evasione fiscale, dall’altro fornire all’Amministrazione finanziaria strumenti più efficaci per la verifica della correttezza delle deduzioni operate dai contribuenti.

Definizione di autoservizi pubblici non di linea

La norma fa espresso riferimento agli “autoservizi pubblici non di linea di cui all’art. 1 della L. 21/92”. Secondo tale disposizione, sono definiti autoservizi pubblici non di linea quelli che:

- Provvedono al trasporto collettivo o individuale di persone, con funzione complementare e integrativa rispetto ai trasporti pubblici di linea;

- Vengono effettuati, a richiesta dei trasportati, in modo non continuativo o periodico, su itinerari e secondo orari stabiliti di volta in volta.

Costituiscono autoservizi pubblici non di linea:

- Il servizio di taxi con autovettura, motocarrozzetta, natante e veicoli a trazione animale;

- Il servizio di noleggio con conducente (NCC) con autovettura, motocarrozzetta, velocipede, natante e veicoli a trazione animale.

L’obbligo di tracciabilità non riguarda pertanto le spese relative agli autoservizi pubblici di linea, quali l’acquisto di biglietti ferroviari, che possono ancora essere effettuati con strumenti diversi da quelli tracciabili (ad esempio, in contanti) senza pregiudicare la non imponibilità del relativo rimborso.

Documenti essenziali da conservare

Per garantire la corretta deducibilità delle spese di trasferta, è fondamentale conservare un’adeguata documentazione. In base al metodo di rimborso adottato, sarà necessario conservare:

Per il metodo analitico

- Documenti fiscali originali (fatture, ricevute, scontrini) rilasciati da alberghi, ristoranti e altri fornitori;

- Nota spese compilata e firmata dal dipendente;

- Documentazione attestante il rimborso effettuato al dipendente;

- Per le spese non documentabili, attestazione analitica firmata dal dipendente.

Per il metodo forfettario

- Documentazione attestante l’erogazione dell’indennità forfettaria;

- Eventuali policy aziendali che definiscono i criteri di determinazione dell’indennità.

Per il metodo misto

- Documentazione prevista per il metodo analitico, limitatamente alle spese rimborsate analiticamente;

- Documentazione attestante l’erogazione dell’indennità forfettaria.

In tutti i casi, è opportuno conservare anche:

- Autorizzazioni alla trasferta;

- Documentazione attestante lo scopo aziendale della trasferta;

- Evidenze della tracciabilità dei pagamenti, in vista dell’entrata in vigore delle nuove disposizioni nel 2025.

Considerazioni pratiche per la scelta del metodo di rimborso

La scelta del metodo di rimborso più vantaggioso dipende da vari fattori, tra cui:

- se le spese reali sono significativamente superiori ai limiti forfettari di esenzione, il metodo analitico potrebbe risultare più vantaggioso per il dipendente.

- il metodo forfettario richiede minor onere documentale e semplifica le procedure amministrative.

- il metodo analitico consente un controllo più preciso delle spese effettivamente sostenute.

- la deducibilità integrale delle indennità forfettarie potrebbe risultare vantaggiosa per imprese con elevata redditività.

- per trasferte frequenti ma brevi, il metodo forfettario può risultare più pratico e conveniente.

Le imprese dovrebbero valutare questi fattori in relazione alle proprie specifiche esigenze e strutturare una policy aziendale chiara e coerente, possibilmente diversificata per tipologie di trasferta e categorie di dipendenti.

Profili critici e aspetti interpretativi controversi

Trasferte all’interno del territorio comunale

Permangono dubbi interpretativi circa l’applicazione degli obblighi di tracciabilità alle spese di trasporto sostenute per trasferte all’interno del territorio comunale. La circolare dell’Agenzia delle Entrate 3.3.2009 n. 6 (§ 5) ha chiarito che le spese relative a somministrazioni di alimenti e bevande e a prestazioni alberghiere sostenute in occasione di trasferte effettuate nell’ambito del territorio comunale non rientrano nell’ambito applicativo dell’art. 95 co. 3 del TUIR, essendo deducibili nella misura del 75% ex art. 109 co. 5 del TUIR.

Sulla base di tale interpretazione, vi è chi ritiene che gli obblighi di tracciabilità non si applichino alle trasferte effettuate all’interno del territorio comunale. Tuttavia, parte della dottrina sostiene l’applicabilità di tali obblighi anche a queste trasferte, in virtù del richiamo generico alle “trasferte o missioni di cui al presente comma” contenuto nella norma.

Coordinamento con la riforma IRPEF/IRES

Il DLgs. 192/2024 di riforma IRPEF e IRES ha modificato l’art. 51 co. 5 del TUIR, prevedendo che i rimborsi di spese di viaggio e trasporto siano esclusi da tassazione se “comprovate e documentate”, superando il requisito della provenienza della documentazione dal vettore.

Si pone quindi un problema di coordinamento tra questa nuova formulazione e l’obbligo di tracciabilità introdotto dalla L. 207/2024: le spese di trasporto “comprovate e documentate” ma pagate in contanti non potrebbero comunque beneficiare dell’esclusione dal reddito.

Trattamento dei rimborsi di spese pagate in contanti

In caso di rimborso di spese di trasferta pagate dal dipendente con modalità non tracciabili, il datore di lavoro è comunque tenuto a rimborsare tali spese se previsto dai contratti collettivi, ma il rimborso concorrerà integralmente a formare il reddito del dipendente e sarà soggetto a tassazione ordinaria.

In termini operativi, ciò comporterà:

- Assoggettamento del rimborso a ritenuta fiscale;

- Applicazione delle addizionali regionali e comunali;

- Inclusione del rimborso nella base imponibile contributiva;

- Riduzione del netto in busta paga rispetto all’importo anticipato dal dipendente.

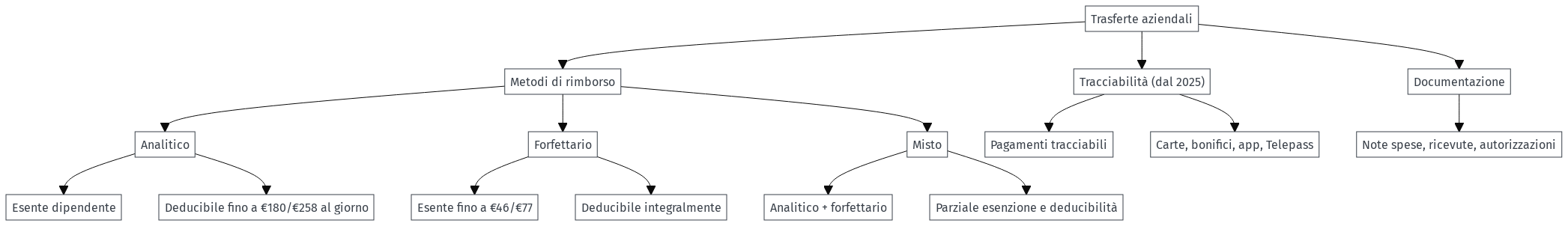

Mappa concettuale